16696,42%-1,65

43,85% 0,04

51,82% 0,31

7342,32% 0,87

11845,61% 0,03

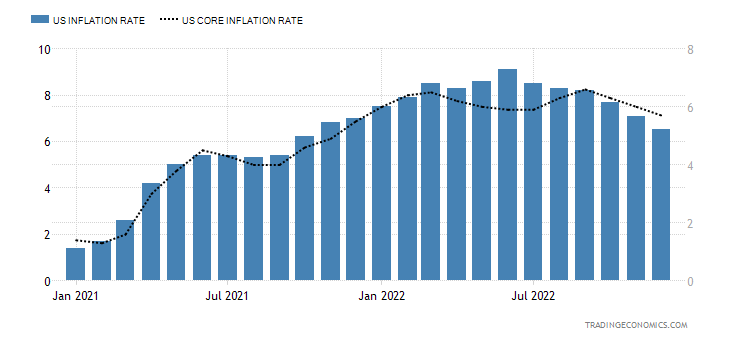

ABD’de enflasyon 2022 yılında 9,1% ile 1980’lerin başından bu yana en yüksek seviyeye ulaşmıştı.

Fed salgının etkili olmaya başladığı 2020 yılının ilk çeyreğinde 150 baz puan faiz indirmiş, 2022 başına kadar da düşük faiz politikasını sürdürmüştü. Ancak Ekim 2022 ile birlikte enflasyon ivme kazandı Haziran ayında 9,1% ile yaklaşık 40 yılın en yüksek seviyesine ulaştı. Fed’in Mart 2022’de 25 baz puan ile başladığı faiz artırımları Haziran 2022’den sonra etkisini hissettirmeye başladı. Haziran ayındaki gerilemeye kadar Fed 150 baz puan faiz artırmıştı. Sonrasında ise 275 baz puan daha artırım gerçekleştirdi. Sonuç olarak faiz 4,5% bölgesine ulaştı.

ABD’de enflasyon enerji ve gıda fiyatlarındaki gerilemenin etkisiyle baskı altında kalmayı sürdürse de, çekirdek enflasyon soru işareti oluşturmayı sürdürüyor. Dolayısıyla enerji fiyatlarının toparlanma senaryosunda Fed beklentilerinin nasıl şekilleneceği hala merak konusu. Çünkü enflasyon baskılanmasına rağmen hala Fed’in 2% hedefine çok uzak.

Piyasa beklentisi bu hafta ve Mart ayında 25’er baz puanlık artırım

Piyasa beklentisi Fed’in 31 Ocak’ta başlayıp 1 Şubat’ta sona erecek toplantısında 25 baz puan faiz artırımı kararı alacağı yönünde. Swap ve vadeli piyasalarda fiyatlanan senaryo Şubat ve Mart beyanatlarında 25’er baz puan faiz artırımı yapılacağı, sonrasında ise beklemeye geçileceği yönünde.

Aynı hafta içinde Avrupa Merkez Bankası beyanatı da gerçekleşecek. Banka’nın faiz artırım konusunda Fed’e kıyasla daha zorlu bir yolu olduğu düşünülüyor ki bu da Dolar endeksi üzerinde baskı oluşturan etkenlerden biri. Fed – piyasa beklentisi ayrışmasının devam edip etmemesi bu durumu tamamen değiştiremese de etkili olabilir.

Bu aşamada Fed beklentilerinin piyasa beklentisinden ne kadar ayrıştığını da görmek gerekiyor. Yukarıdaki grafikte kesikli çizgi ile görülen kısım Fed üyelerinin Eylül 2022’de 2023 yıl sonu için öngördükleri faizlerin yığıldığı alan. Mavi sütunlar ise Aralık ayı projeksiyonlarını temsil ediyor. Görülecek alanda 4,88 – 5,12 bölgesini gösteren en soldaki sütun piyasa beklentisiyle örtüşen kısım. 5,13 – 5,37 alanı, yani en yüksek sütun ise piyasa fiyatlaması içindeki agresif senaryo olarak görülüyor.

Dolayısıyla bu toplantıdaki projeksiyonlarda sütunların sola doğru kayması, Fed’in piyasa katılımcılarına uyum sağlamaya başladığı şeklinde yorumlanabilir. Bu durum agresif senaryo fiyatlamalarını azaltarak Dolar endeksinde ek baskı oluşturabilecekken, borsalar tarafında pozitif etki doğurabilir.

Tabi alternatif senaryoyu da unutmamak gerekiyor. Fed’in enflasyonun kalıcılığı ve hedeften uzaklığı konusunu ön plana çıkarmayı sürdürmesi halinde piyasa beklentileriyle ayrışma devam edebilir. Bu da ayrışmanın şiddetine bağlı olarak Doları bir süre destekleyebilir.

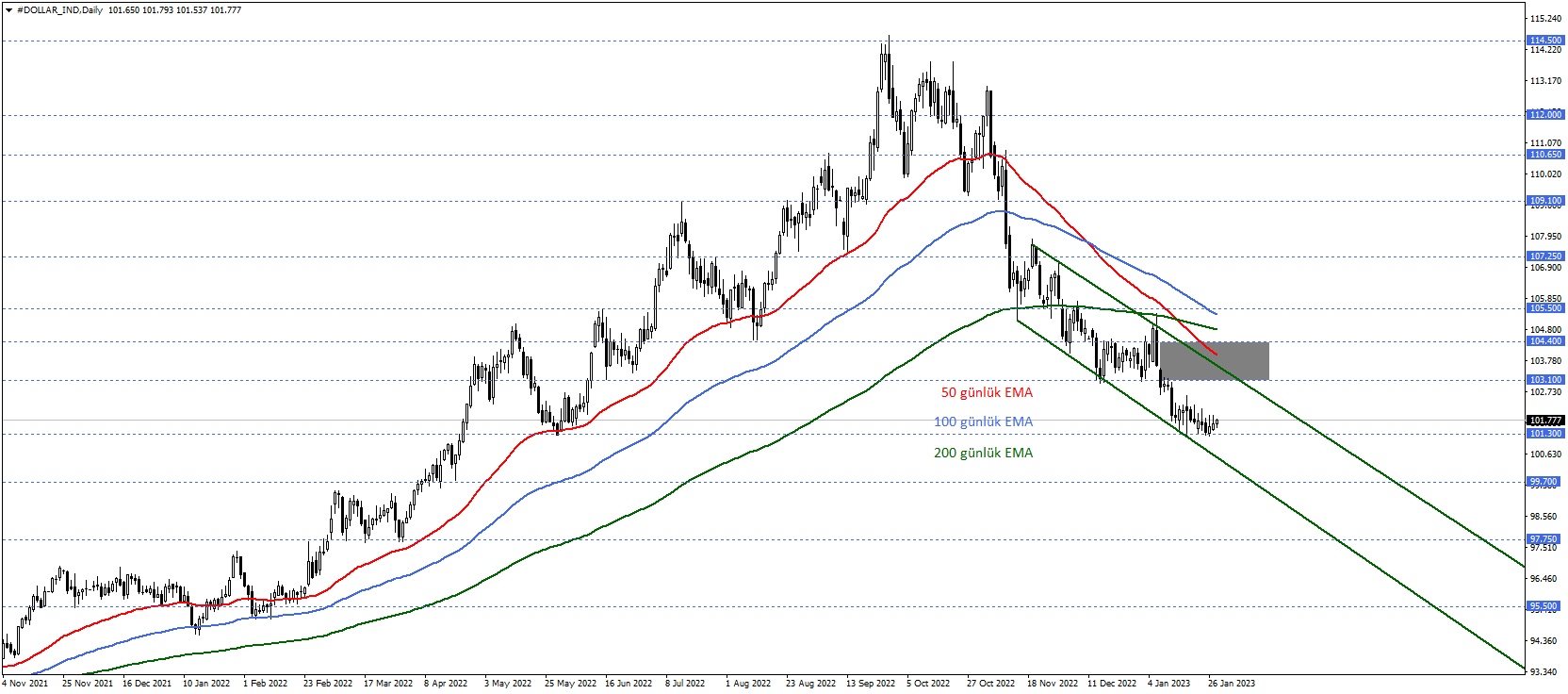

Dolar endeksinde bahsettiğimiz baskı ortalamalar altındaki seyrin devamını sağlarken, bu taraftan da endeksin Mayıs 2022’den bu yana en düşük seviyelerde baskılanmasına yol açtı. Fed’in piyasa beklentilerine göre şahin kalmayı sürdürmesi, yeşil ile belirttiğimiz kanalın üst sınırına yönelik fiyatlamaları destekleyebilecek olsa da, Avrupa Merkez Bankası ve İngiltere Merkez Bankası beklentileri bu koşullara rağmen daha şahin bir görünüme sahip algısı oluşturuyor. Dolayısıyla kanalın güncel kalma ihtimali fiyatlamaları etkileyebilir.

Baskının sürmesi halinde 101,30 desteğinin kırılması 2022’nin Mart – Nisan döneminden bu yana en düşük seviyelerin görülmesine yol açabilir.

Kaynak: GCM Yatırım

Hibya Haber Ajansı

Veri politikasındaki amaçlarla sınırlı ve mevzuata uygun şekilde çerez konumlandırmaktayız. Detaylar için veri politikamızı inceleyebilirsiniz.