10121,52%-1,02

40,19% -0,01

46,88% 0,12

4333,01% 0,03

6880,30% 0,00

GÜNÜN ÖNE ÇIKAN GELİŞMELERİ

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| 11:15 | EUR | Fransa Öncü İmalat Satın Alma Müdürleri Endeksi (PMI) (Kas) | 47 | 47,2 |

| 11:15 | EUR | Fransa Öncü Hizmet Satın Alma Müdürleri Endeksi (PMI) (Kas) | 50,6 | 51,7 |

| 11:30 | EUR | Almanya Öncü İmalat Satın Alma Müdürleri Endeksi (PMI) (Kas) | 45,2 | 45,1 |

| 11:30 | EUR | Almanya Öncü Hizmet Satın Alma Müdürleri Endeksi (PMI) (Kas) | 46,4 | 46,5 |

| 12:00 | EUR | Öncü İmalat Satın Alma Müdürleri Endeksi (PMI) (Kas) | 46 | 46,4 |

| 12:00 | EUR | Öncü Hizmet Satın Alma Müdürleri Endeksi (PMI) (Kas) | 48,1 | 48,6 |

| 12:30 | GBP | Öncü İmalat Satın Alma Müdürleri Endeksi (PMI) (Kas) | 46,2 | |

| 12:30 | GBP | Öncü Hizmet Satın Alma Müdürleri Endeksi (PMI) (Kas) | 48,8 | |

| 16:30 | USD | Çekirdek Dayanıklı Mal Siparişleri (Aylık) (Eki) | 0,10% | -0,50% |

| 16:30 | USD | Dayanıklı Mal Siparişleri (Aylık) (Eki) | 0,40% | 0,40% |

| 16:30 | USD | İşsizlik Haklarından Yararlanma Başvuruları | 225K | 222K |

| 17:45 | USD | Öncü İmalat Satın Alma Müdürleri Endeksi (PMI) (Kas) | 49,8 | 50,4 |

| 17:45 | USD | Öncü Hizmet Satın Alma Müdürleri Endeksi (PMI) (Kas) | 47,7 | 47,8 |

| 18:00 | USD | Michigan Tüketici Hissiyatı (Kas) | 55 | 54,7 |

| 18:00 | USD | Yeni Konut Satışları (Eki) | 570K | 603K |

| 18:30 | USD | Ham Petrol Stokları | -5,400M | |

| 20:00 | USD | Doğal Gaz Stokları | 64B | |

| 22:00 | USD | Federal Açık Piyasa Komitesi (FOMC) Toplantı Tutanakları |

“ÖNE ÇIKANLAR”

“Asya borsaları yoğun takvim öncesi karışık seyretti”

Dün ABD borsaları Fed yetkililerinin faizlerin artma beklentisini iletmesine karşın, artırım hızının yavaşlatılması konusundaki görüşleriyle birlikte pozitif seyir izledi. Ancak Asya borsaları ve ABD endeks vadelileri, haftanın en yoğun takvimi öncesi karışık bir tablo ortaya koydu.

Asya’da Japonya ve Hong Kong endeksleri pozitif seyrederken, Çin endeksi negatif ayrıştı. ABD endeks vadelilerinde ise Nasdaq negatif ayrışan taraf oldu. ABD 10 yıllık tahvil faizi 3,75% bölgesinde seyrediyor. Dolar endeksi ise dünkü düşüş ardından Asya seansında sakin seyretti.

Öte yandan Çin’de vaka sayılarındaki artışa bağlı önlemler hala belirsizlik oluşturuyor. Daha önceki süreçteki katı önlemler nedeniyle tedarik zinciri aksamış, bu da küresel piyasalarda etkisini hissettirmişti.

Bugün FOMC toplantı tutanaklarının yanı sıra, Avrupa ve ABD’de hizmet ile imalat aktivitesi rakamları takip edilecek. ABD’de bu veriler yanında konut satışları ve dayanıklı mal siparişi verileri de izlenecek.

ABD

“FOMC Toplantı Tutanakları”

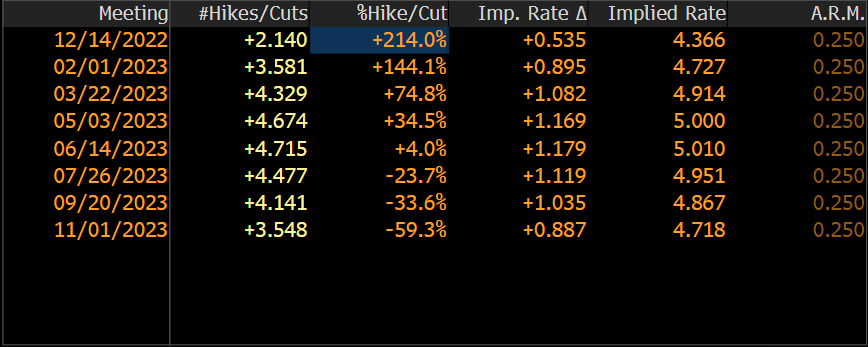

Fed 2022 yılında toplamda 375 baz puan faiz artırırken, bunun 300 baz puanını son 4 toplantıda gerçekleştirdi. Bugün 1 – 2 Kasım tarihlerindeki toplantıya ilişkin tutanaklar yayımlanacak.

Piyasalar Fed’in 2023 politikaları hakkında ipuçlarını toplamaya devam ediyor. Yukarıdaki tabloda görüleceği üzere, 14 Aralık’taki beyanatta 50 baz puanlık faiz artırımına kesin gözüyle bakılıyor. FOMC üyelerinin büyük kısmı yeni yılda faiz artırım temposunun yavaşlatılması konusunda görüş birliğinde. Ancak asıl merak edilen, bunun ne zamana kadar devam edeceği. Tabi ek olarak ilk faiz indirimine ilişkin tahminlerde de bulunuluyor.

Geçtiğimiz hafta bazı FOMC üyelerinin açıklamaları, 2023’te 5%’in de üzerinde faiz seviyelerine ulaşılabileceği ihtimaline ağırlık kazandırdı. Dolayısıyla tutanaklarda daha uzun süreli artırım süreçlerine ilişkin ipuçları aranacak.

Fed’in 50 baz puanlık artırımla yılı kapatmasının ardından yeni yıla 25’er baz puanlık faiz artırımlarıyla başlayacağı tahmin ediliyor.

“İmalat ve Hizmet PMI Verileri”

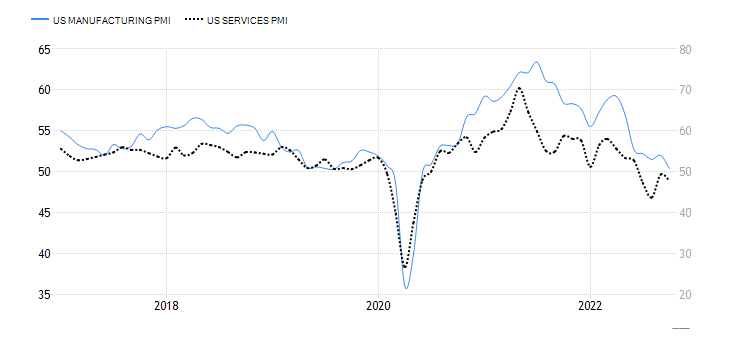

ABD’de artan faiz ortamıyla birlikte hem imalat, hem de hizmet aktivitesinde geçtiğimiz yıldan bu yana yaşanan bir ivme kaybı söz konusu. Bu ivme kaybı ile birlikte hizmet aktivitesi daralma aşamasına da geçti. Hizmet sektörü ABD ekonomisinde büyük öneme sahip. Dolayısıyla sektörde 4 aydır devam eden daralmanın önümüzdeki süreçte seyri yakından takip edilecek. İmalat aktivitesi de aylardır ivme kaybetmesine rağmen henüz daralma eşiği olan 50 seviyesi altına inmedi. Bu nedenle kritik bir bölgede olduğu söylenebilir. Veriler öncü olması nedeniyle etki derecesi nihai veriye kıyasla daha önemli kabul ediliyor.

“Dayanıklı Mal Siparişleri”

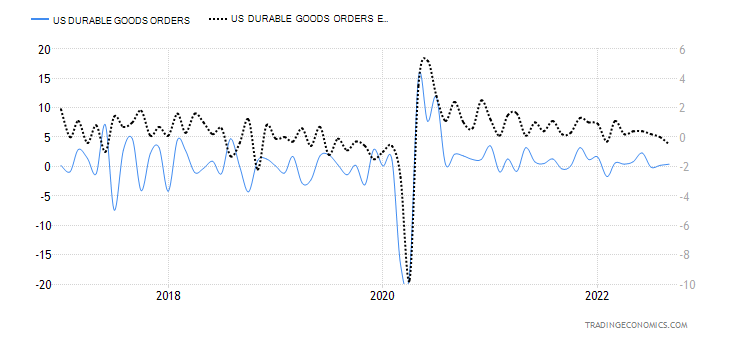

Dayanıklı mal siparişleri Eylül ayında bir önceki aya göre 0,4% artsa da, ulaşım sektörünün dışarıda bırakılarak hesaplandığı çekirdek rakam 0,5%’lik daralmayı işaret etmişti. Manşet rakamın ivmesini koruyup korumayacağı, çekirdek dayanıklı mal siparişlerinin de 0,5%’lik düşüş ardından tekrar artış yaşayıp yaşamadığı takip ediliyor olacak.

“Yeni Konut Satışları”

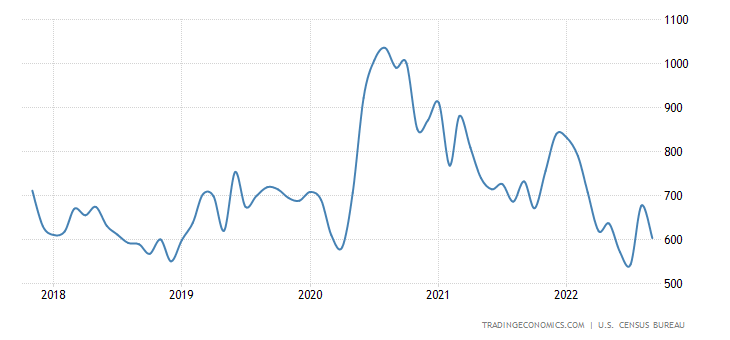

ABD konut piyasası rakamları 2021 yılı başlarından bu yana oldukça etkili bir gerileme yaşadı. Yeni konut satışlarında ise bu gerileme 2020’nin ortasından bu yana etkisini hissettiriyor. Satış rakamları her ne kadar 600 bin üzerine tekrar çıksa da, bunun kalıcı olmama ihtimali yüksek görülüyor. Konut sektöründeki karamsarlığın büyük kısmı kabul edilmiş görülüyor. Dolayısıyla asıl etkili olabilecek senaryo, sektördeki kalıcı, yani tek veriyle teyit edilemeyecek toparlanma olacaktır. Bu nedenle her veri yakından takip ediliyor olacak.

“Michigan Tüketici Hissiyatı”

Michigan Üniversitesi’nin hazırladığı ankete göre oluşturulan tüketici güven endeksi verisi bugün revize edilmiş haliyle açıklanacak. Dolayısıyla açıklanan ilk veriye kıyasla etki derecesi daha düşük olabilir. Ancak veride gerçekleşebilecek güncellemeler, özellikle enflasyon tahminleri yakından izleniyor olacak.

EURO BÖLGESİ

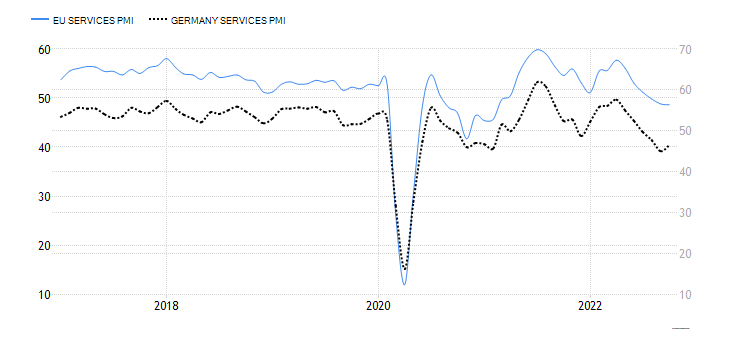

“İmalat ve Hizmet PMI Verileri”

Almanya ve Euro Bölgesi için açıklanacak öncü imalat ile hizmet PMI rakamları, Euro Bölgesi’nde resesyon riskinin ölçülebilmesi için yakından takip ediliyor. Euro Bölgesi’nde imalat aktivitesi 4, hizmet aktivitesi 2 aydır aralıksız daralıyor. Almanya’da ise iki sektör aktivitesi de 4 aydır daralıyor. Bu seyrin devam edip etmemesi, önümüzdeki döneme ilişkin büyüme tahminleri açısından da önem taşıyor.

Fransa’da hizmet aktivitesi henüz daralmayarak bölge rakamlarını desteklese de, imalat aktivitesi son 4 aydır daralıyor.

İNGİLTERE

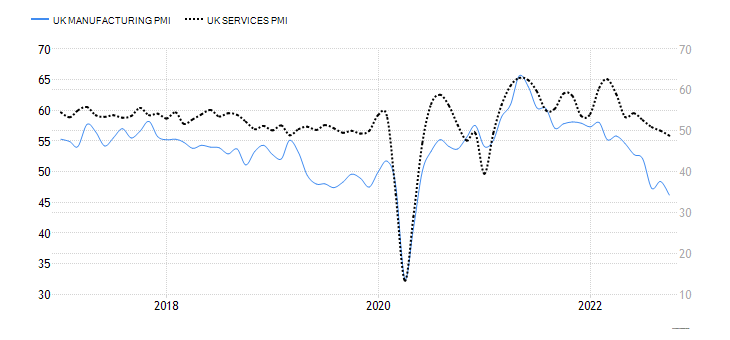

“İmalat ve Hizmet PMI Verileri”

İngiltere’de imalat aktivitesi 2, hizmet aktivitesi ise 3 aydır daralma gösteriyor. Ülkede enflasyonun 41 yılın en yüksek seviyelerinde olması ve artan faiz ortamına eklenen enerji krizi bu tabloyu körüklüyor. Daralmanın Kasım ayı içinde de devam etmesi sürpriz olmayacak. Ancak bu koşullar altında İngiltere Merkez Bankası’nın yeni faiz adımlarının ne rahatlıkla atılacağı merak konusu.

“FİNANSAL VARLIK PERFORMANSLARI”

‘’GÜNLÜK BORSA YORUMU’’

Endeks yukarı hareketin coşkuya geçmesi ile birlikte daha önce üzerinde kalmakta başarılı olmadığı 4700 seviyesinin üzerinde günü tamamladı. Genel olarak pozitif havanın korunduğu endekste birkaç gündür negatif etki gösteren HEKTS ve SASA’nın tekrar yukarı yönelmesinin etkisi ile birlikte endeksteki yukarı hareket sertleşti. Bunun yanında EREGL ve TUPRS’dan ciddi oranda katkı geldiğini gördük. Genel anlamda pozitif görüşümüzü koruyoruz. Endeksin 4700 üzerinde kalması ile birlikte 5200 -5300 hedefini test edebileceğini düşünüyoruz.

ŞİRKET HABERLERİ

GESAN: Şirketimiz, MAİS MOTORLU ARAÇLAR İMAL VE SATIŞ A.Ş.'den (RENAULT GROUP-OYAK) Bursa İli Nilüfer ve Kestel İlçelerinde bulunan tesislerine, Lisanssız Elektrik Üretim Yönetmeliği'nin 5.1.c maddesi kapsamında Çatı ve Carport Güneş Enerjisi Santrali yapılması için sipariş almıştır. Anlaşma bedeli toplam 1.488.170, -USD'dir. (Birmilyondörtyüzseksensekizbinyüzyetmiş, Amerikan Doları) (Güncel baz USD/TL kuru ile anlaşma bedeli 27.679.960, -TL)

GENIL: Şirketimizin %0,566 oranında hissedar olduğu Apeiron Biologics AG isimli şirketin operasyonel verimliliğini arttırmak ve proje çalışmalarını daha etkin biçimde yürütmek amacıyla, bölünme (demerger) suretiyle, Invios Holding AG isimli yeni bir şirket kurma çalışmalarının tamamlandığı şirketimize bildirilmiştir. Bu şirketin ortakları Apeiron Biologics AG'nin mevcut ortakları olacaktır. Bu kapsamda şirketimiz Invios Holding AG'de de %0,566 oranında hissedar olmuştur.

FRİGO: 2023 yılında yurt dışına sevk edilmek üzere 2.167.507 Euro tutarında satış kontratı imzalanmıştır.

CLEBİ: Şirketimizin Hindistan'ın Yeni Delhi şehrinde mukim sermayesinin %100'üne sahip olduğu bağlı ortaklığı Celebi Airport Services India ('CASI'), Hindistan'ın havalimanları otoritesi Airport Authority of India'nın ('AAI') açtığı Chennai Uluslararası Havalimanı yer hizmetleri ihalesine teklif vermiş, söz konusu ihaleyi Şirketimizin bağlı ortaklığı CASI, 310 milyon Hint Rupisi (yaklaşık 3,8 milyon ABD Doları) yıllık garanti bedel karşılığında kazanmış ve Chennai Uluslararası Havalimanı'nda 10 yıl süre ile yer hizmetleri yapma hakkı elde etmiştir.

SASA: Şirketimizin önümüzdeki dönemde yurt içinde ve yurt dışında yapacağı yatırımlara, kurabileceği ortaklıklara ait işlemlerin ve bu çerçevede küresel kredi ve sermaye piyasalarında yapılabilecek işlemlerin daha etkin yürütülebilmesini sağlamak amacıyla sermayesinin tamamı Sasa Polyester Sanayi A.Ş.'ye ait ve yönetimi Sasa Polyester Sanayi A.Ş.'de olan 20.000.000 TL sermaye ile Sasa Uluslararası Finansal Yatırım Anonim Şirketi kurulmuştur.

PAY ALIM ve SATIM HABERLERİ

GESAN: 22.11.2022 tarihinde Girişim Elektrik Sanayi Taahhüt ve Ticaret A.Ş. (GESAN) payları ile ilgili olarak 210 TL fiyattan 1.262.500 TL toplam nominal tutarlı özel emir yolu ile yerli ve yabancı kurumsal yatırımcıya satış işlemi tarafımca gerçekleştirilmiştir. Bu işlemle birlikte Girişim Elektrik Sanayi Taahhüt ve Ticaret A.Ş. sermayesindeki paylarım 22.11.2022 tarihi itibariyle %41,46’ya gerilemiştir.

Kaynak GCM Yatırım

Hibya Haber Ajansı

Veri politikasındaki amaçlarla sınırlı ve mevzuata uygun şekilde çerez konumlandırmaktayız. Detaylar için veri politikamızı inceleyebilirsiniz.